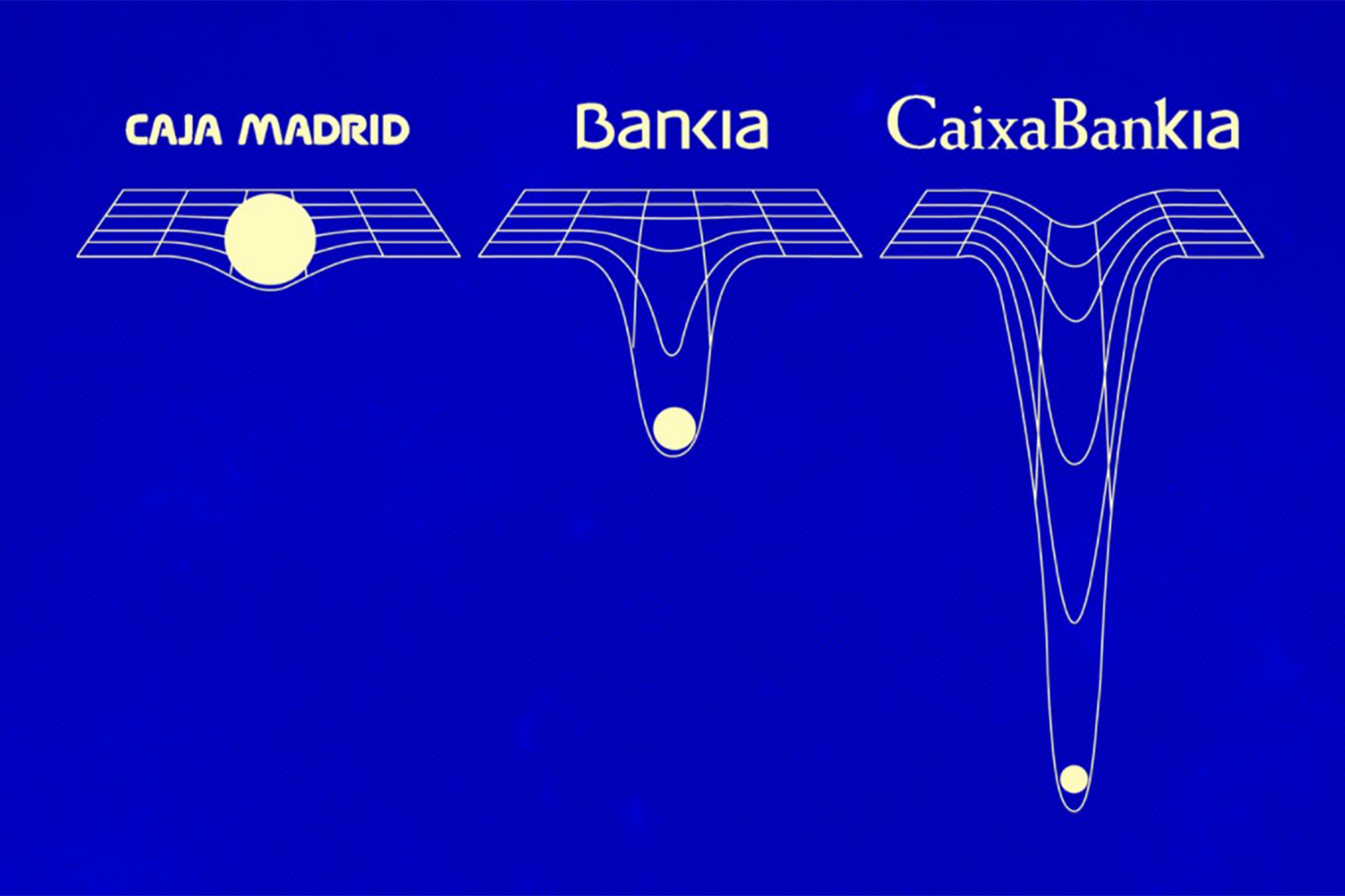

S’anuncia l’esperat matrimoni de conveniència de les altes esferes financeres espanyoles. Les paraules de De Guindos dos dies abans i les de l’actual governador del Banc d’Espanya (BdE), Pablo Hernández de Cos, escalfaven les nostres oïdes abans que comencés una balada que ja hem escoltat abans. “Els bancs haurien de començar un nou procés de fusions de manera relativament ràpida i urgent”, va dir l’actual vicepresident del Banc Central Europeu (BCE), “hi ha marge per a fusions”, va afirmar De Cos. I només dos dies després salta la “sorpresa”. La tercera i quarta entitat financera per actius envien un comunicat a la CNMV (cadascuna el seu, fregant la mitjanit i només separats per uns minuts) anunciant que estan estudiant la fusió, just després que diversos mitjans ho publiquessin.

La fusió es ven com un èxit per a les dues, encara que molts mitjans i poders polítics ja han començat a mostrar Isidre Fainé, president de Criteria Caixa, com aquest gran heroi que salvarà Bankia i formarà un nou banc “competitiu a Europa i al món”. Una altra vegada les mateixes melodies escoltades fa menys d’una dècada. Alguns fins i tot ho pintaran com el gran empresari que li treu el control al “Govern comunista” sobre l’entitat. Un control que mai han posat en marxa, encara que l’Estat sigui amo del 61,8% de Bankia mitjançant l’Autoritat de Resolució Executiva, anteriorment Fons de Reestructuració Ordenada Bancària (FROB). Segons els primers càlculs, aquest accionariat superior al 60% pot acabar suposant entre el 12 i el 14% de la nova entitat. L’Estat perdrà aquest poder que mai va exercir.

El 61,8% que té l’Estat espanyol a Bankia pot acabar sent entre el 12 i el 14% de la nova entitat. L’Estat perdrà aquest poder que mai va exercir

Però d’aquest nou anunci de fusió neixen molts dubtes. Fusionar dos bancs afeblits no ha de donar com a resultat una entitat sanejada, al contrari. El mateix De Guindos afirmava aquesta setmana que la banca espanyola havia fet molts esforços en l’anterior tanda de fusions, però que les seves rendibilitats segueixen sent molt baixes. Com van alertar diversos inspectors del BdE davant la Comissió del Rescat Bancari al Congrés esapnyol en referència a la fusió que va donar lloc a Bankia, “si fusiones un banc trencat amb un altre 17 vegades trencat, el resultat no pot ser satisfactori”. Davant d’aquesta nova crisi i amb factors com la sentència del judici de la sortida de Bankia a borsa, qui pot creure que l’entitat ara estigui sanejada per complet i que no corre perills que aquesta falta de rendibilitat la porti a tornar a la fallida?

El maquillatge de CaixaBank

CaixaBank ha donat bons resultats perquè també sap maquillar bé. Els seus beneficis en els últims anys s’han obtingut de plusvàlues per vendes d’actius i participacions en altres empreses més que per marge de beneficis del negoci bancari. És com si, per exemple, un lampista tingués tres cotxes i en vendre’ls presumís de guanyar molts diners amb la fontaneria. El que és més greu quan, a més, t’estàs quedant sense cotxes per presumir de beneficis l’any que ve.

Criteria, matriu de CaixaBank i propietària de les seves participacions industrials, va guanyar 1.577 milions d’euros el 2018, més del doble que Bankia en el mateix període. Una xifra que pot semblar espectacular per a un negoci bancari, si no fos perquè no va ser el negoci pròpiament bancari qui li va reportar aquest benefici. Aquest marge es va aconseguir gràcies a la venda del 18,4% que tenia a Abertis. La venda de la concessionària d’autopistes li va reportar al grup uns ingressos extraordinaris de 3.354 milions. El que ens dóna una idea que el negoci bancari no és el que ofereix beneficis, ni tampoc reparteix bonus als seus directius o els preuats dividends que el Govern espanyol pretén obtenir de la seva participació en la nova entitat resultant de la fusió.

La venda de la seva històrica participació a Repsol, en la qual es van anotar pèrdues en comparar-la amb el preu a què la tenien valorada en els seus balanços, però per la qual va obtenir uns ingressos de més de 2.000 milions d’euros, és un altre d’aquests ingressos extres no bancaris. La desfeta del valor de Naturgy (antiga Gas Natural Fenosa), de la qual Criteria Caixa és propietària d’un 24,4%, deixa en mínims la participació industrial que tants bons resultats li ha donat per maquillar els seus comptes en els últims anys. Què li queda a CaixaBank per ser rendible? Quina venda extraordinària el pot salvar d’aquesta nova crisi a la qual ens enfrontem? La fontaneria li dóna per viure ara que tot just li queda una motocicleta danyada per vendre?

I qui valora CaixaBank?

En una fusió hi ha dues parts. I en aquesta les dues parts presenten dubtes. Bankia pot ser que hagi estat una de les entitats que ha patit un major escrutini públic en els últims anys, és clar. Un judici sobre la seva sortida a borsa i la intervenció del FROB no et donen tantes oportunitats de maquillatge, encara que també n’hi ha. Aquesta dificultat per maquillar comptes també es nota en la seva capitalització borsària: Bankia val tres vegades menys que CaixaBank. Però, quant val CaixaBank més enllà del seu valor borsari? Val el que diuen els seus llibres? Qui ho comprovarà? D’aquesta valoració en sortirà el pes de Bankia a la nova societat i també el pes que tindrà l’Estat. Factor que determinarà quina quantitat de dividends podrem ingressar en els anys vinents, en el cas que no es vengui o Fainé prengui la cartera per treure’s l’Estat de sobre. Recordem que a Bankia es van injectar 23.000 milions, dels quals s’han recuperat uns 3.000. La participació a Bankia per part del FROB, en cas de ser venuda avui després d’una pujada del 32% en tancar el divendres, tot just cobriria 3.000 milions. Hauríem d’anotar altres 17.000 milions a la factura del rescat que “no costarà ni un euro”, segons deia el que ara beneeix aquesta nova fusió des de la seva nova oficina a Frankfurt. Si no determinem quant val en realitat CaixaBank, es consumarà una estafa que llastarà el poc que es podria recuperar del rescat de Bankia.

Si no determinem quant val en realitat CaixaBank, es consumarà una estafa que llastarà el poc que es podria recuperar del rescat de Bankia

També podríem parlar de la sobrevaloració de CaixaBank. De com es van fer amb Barclays a un preu sospitosament de saldo comparat amb el que deien els seus llibres que valia. Sembla que Fainé va ser una fura dels negocis i els accionistes de Barclays uns passerells. Això o l’entitat està sobrevalorada i se li ha permès a CaixaBank apuntar tots els anys un suposat benefici a causa de la diferència entre el que s’ha pagat i el que diuen en els seus llibres que val. Això últim va genial per poder repartir més dividends (i bons als teus directius) i així fer les teves accions més atractives i fer veure que el teu banc val molt més del que dius.

Si dius que el teu banc val més del que realment val, en una fusió et toca un percentatge més alt del que et correspon. Pel que en una fusió d’aquestes magnituds s’hauria de fer una auditoria externa i independent (i no em refereixo a Deloitte), que llanci llum sobre els calaixos de CaixaBank i de Bankia. Que sapiguem quina entitat i en quins percentatges donarà com a resultat. La Norma Internacional d’Informació Financera 9 (NIIF 9 o IFRS 9, per les sigles en anglès) no creu en gangues. En el cas que un banc faci una compra com la que va realitzar CaixaBank, obliga els bancs a realitzar exhaustives anàlisis de l’actiu comprat per veure si realment val el que diuen els llibres i ha estat una ganga, o si per contra el preu en llibres està inflat i per tant l’entitat ha d’apuntar-se una provisió de pèrdua. A més, encara que la facis, la normativa t’obliga a repetir-la cada any. L’entitat de Fainé no ha fet ni una cosa ni l’altra, cap any. Segueix apuntant-beneficis d’aquesta compra, any rere any.

Els tipus d’interès tan baixos i el regalim continu de milions per part del BCE va molt bé per a molts bancs, però no per a tothom. Molts tenen una estructura amb molts més crèdits que altres. Bancs que es beneficien més dels tipus d’interès alts, que els seus clients deutors paguin més interessos pels seus préstecs, al fet que es trobin en mínims i per tant paguin poc als seus clients estalviadors. CaixaBank és dels primers. L’infinit “faré el que sigui necessari” de Mario Draghi i continuat per Christine Lagarde, i aquesta nova crisi apunten a una “japonesització de l’economia”, o sigui que es mantinguin els tipus d’interès en mínims durant uns quants anys més, tal com ha fet el Japó durant més de vint anys. Aguantarà aquest gegant resultat de la fusió aquesta japonesització? Tot apunta que, sense noves ajudes públiques, no ho tindrà tan fàcil per sobreviure.

El que se’ns ha venut, ja no només amb les ruïnoses fusions fredes de les quals encara no hem recuperat 60.000 milions d’euros, sinó amb la intervenció del Banco Popular, és que aquestes fusions “no ens costaran ni un euro”. Però han existit i existeixen costos que van a parar directament a l’esquena de l’Estat, a les nostres.

CaixaBank té actualment 35.600 empleats, Bankia uns 16.000. Però, segons els primers càlculs, l’entitat resultant podria eliminar uns 7.500 llocs de treball. Altres càlculs parlen que la xifra podria arribar als 15.000 llocs de treball. No cal explicar que quan algú és acomiadat passen dues coses: l’Estat deixa d’ingressar diners per les seves cotitzacions i aquests treballadors passen a formar part dels receptors de subsidi per desocupació. Ingressem menys, gastem més. I no parlem d’una cotització qualsevol. Des dels empleats rasos als directius, el sector bancari i assegurances té sous mitjans superiors als de qualsevol altre sector. En una situació com l’actual, permetre que es fusionin dos gegants i que s’acomiadin a milers de persones per millorar “la competitivitat” d’un banc és una indecència, vendre-ho com que no ens costarà res és simplement mentida.

L’estratègia de CaixaBank va ser clara: “Us fem un favor”. Isidre Fainé es coronarà com el salvador de Bankia. I ser un “heroi” s’ha de recompensar, és clar

Després caldrà veure les clàusules de l’acord. En l’anterior crisi ens van colar els Esquemes de Protecció d’Actius (EPA), aquests avals concedits pel FROB o el Fons de Garantia de Dipòsits (FGD) als bancs que es quedaven amb alguna de les entitats rescatades per cobrir possibles pèrdues en les carteres de crèdit. En resum, una assegurança per als bancs que consisteix en el fet que si els bancs guanyaven diners amb les entitats que es quedaven per un euro se’l quedaven ells, però si perdien el cobria l’Estat. La frase de “socialitzar pèrdues, privatitzar beneficis” amb nom financer i assegurat en diferit. Encara hi ha 13.000 milions d’euros d’aquests avals que qualsevol dia ens poden donar un ensurt.

CaixaBank s’empassarà Bankia sense demanar un d’aquests avals a l’Estat? O millor dit, aprovarà aquest Govern espanyol aquests avals que segur que CaixaBank exigirà? L’estratègia de l’entitat catalana (o ara valenciana si ens fixem en la seva seu fiscal després de la seva fugida de Catalunya poc després del referèndum) va ser clara: “Us fem un favor”. Igual que quan es van quedar amb les ruïnoses caixes o quan el Santander es va quedar amb el Popular, Isidre Fainé es coronarà ell mateix i el seu banc com el salvador de Bankia. I ser un “heroi” s’ha de recompensar, és clar.

Too big to be saved

Del too big to fail (massa gran per caure), vam passar en aquesta nova ronda de fusions als too big to be saved (massa grans per a ser salvats / rescatats). Els bancs resultants són cada vegada més grans, els fons per resoldre els seus problemes són cada vegada més raquítics. El FROB no ha deixat de ser un forat constant de diners per a les arques públiques. Als escassos ingressos que ens reporta anualment Bankia a manera de dividend, comparats amb el que injectem, cal restar-li el forat de la SAREB. El Fons té una participació del 45% al banc dolent que, fent honor al seu nom, l’únic que ens reporta són pèrdues milionàries any rere any i la necessitat que seguim injectant diners públics en els seus comptes.

A més, el FROB s’ha convertit en un mer apèndix del Mecanisme Únic de Resolució (MUR), que actua mitjançant el seu propi fons, el Fons Únic de Resolució (FUR). El FUR té com a objectiu captar 55.000 milions, a almenys l’1% dels dipòsits coberts dels Estats membre que integren el MUR, per a finals de 2023. El gegant resultant de la fusió tindrà uns dipòsits de 220.000 milions d’euros. Algú pot creure que en cas d’enfonsar aquesta nova entitat es podran cobrir els dipòsits dels seus clients? El gegant massa gran per caure esdevé massa gran per ser rescatat. L’única solució que queda, si no volem veure una caiguda en cadena del sistema financer, serà injectar, seguir injectant i tornar a injectar més i més diners públics.

Velles fórmules per als mateixos resultats. Igual que després de l’entrada de Rajoy a la Moncloa, el Govern es presenta com a mer espectador. El Banc d’Espanya, aquell que no va saber veure el desastre de les caixes, segueix interferint políticament en favor de la gran banca. Els grans bancs es freguen les mans. Santander i BBVA no es quedaran asseguts veient com les antigues caixes els superen en grandària i demanaran el seu caramelet. N’hi ha diversos a l’aparador (Sabadell, Unicaja, Liberbank…). I les autoritats europees consoliden el mapa que van arrencar en l’anterior crisi: la concentració bancària, el poder en cada vegada menys mans. De promoure “la sana competència”, que sempre ens han venut, a forçar la creació de gegants amb peus de fang massa grans per ser rescatats.

Article originalment publicat a El Salto