Grans fons d’inversió i socimis –societats d’inversió immobiliària amb avantatges fiscals– s’han convertit en els amos principals de l’habitatge. Aquest és el titular amb què es podria descriure de manera succinta el panorama habitacional que van desencadenar la crisi de 2008 i el posterior rescat bancari anunciat per l’exministre d’Economia Luis de Guindos (PP). És part d’un procés que va tindre com a una de les fites més rellevants la creació de la Societat de Gestió d’Actius procedents de la Reestructuració Bancària (Sareb) –l’anomenat banc dolent–, i que hui dia no ha finalitzat. Segons les dades publicades per l’entitat, va tancar el primer semestre de 2020 amb una cartera d’actius valorada en 32.246 milions d’euros, i quan només li queden set anys per vendre’ls, encara acumula en els seus balanços 132.000 pisos, locals i solars; unes propietats que s’han convertit en objectiu del moviment pel dret a l’habitatge de València, que sota el lema “la Sareb és nostra”, reclama alliberar-les. Mesos més tard, aquesta campanya s’emmarcava en la campanya estatal “Pla Sareb”.

La facilitat per dur a terme grans operacions immobiliàries va incentivar les pràctiques especulatives de finals del segle XX i principis del XXI. Les entitats facilitaven crèdit per comprar sòl, urbanitzar i comprar habitatges a un interés tan baix que va unflar la construcció. Les caixes d’estalvis compraren sòl per especular i, fins i tot, s’associaren amb promotores, a qui més tard van haver de comprar les seues participacions per a, almenys, poder quedar-se amb els actius. En esclatar la bombolla, hi havia unes 45 caixes d’estalvis, que es van haver de fusionar en dèsset i reconvertir-se en bancs, mitjançant l’aportació de fons públics del Fons de Reestructuració d’Ordenació Bancària (FROB) –creat amb motiu de la crisi de 2008 per rescatar la banca. Va ser el cas, per exemple, de Catalunya Banc, hereu financer de Catalunya Caixa; NCG Banco, procedent de Nova Caixa Galicia; o Bankia, fruit de la unió de set caixes: Caja Madrid, Bancaja, Caja Canarias, Caja Ávila, Caixa Laietana, Caja Segovia i Caja Rioja. El novembre de 2019, el Banc d’Espanya comunicava que s’havien injectat al voltant de 65.725 milions d’euros en ajudes públiques a la banca, dels quals, estimava que només es recuperarien 14.785 milions.

La Sareb és una empresa mixta, en què el 45% del capital –2.160 milions d’euros– era d’origen públic i el 55% restant –2.640 milions d’euros– el van aportar les principals entitats financeres i empreses privades

En aquest ball d’actius és on pren protagonisme la Societat de Gestió d’Actius procedents de la Reestructuració Bancària, presidida en l’actualitat per Jaime Echegoyen Enríquez de la Orden, qui ha sigut conseller delegat de Barclays a l’Estat espanyol i Portugal, així com de Bankinter, i ha treballat durant nou anys a Bank of America. En juliol de 2012, a través del Memoràndum d’Enteniment (MoU) –un acord subscrit entre autoritats espanyoles i internacionals, com la Comissió Europea, el Banc Central Europeu o el Fons Monetari Internacional–, i com a condició per rebre ajuda financera europea, es va determinar la creació de la Sareb. Aquesta exerciria la funció d’una gestora a la qual entitats i caixes d’estalvis podrien vendre els actius amb greu risc d’impagament. Per a ocultar la càrrega econòmica que suposaria per a l’Estat espanyol i evitar la fiscalització de l’administració pública, va prendre caràcter d’empresa mixta, en què el 45% del capital –2.160 milions d’euros– era d’origen públic i el 55% restant –2.640 milions d’euros– el van aportar les principals entitats financeres (Santander, amb un 22,3%; CaixaBank, un 12,2%; i Banco de Sabadell, amb un 6,6%, entre d’altres) i empreses privades, com Mapfre (1,1%), Mutua Madrileña (0,7%) o Iberdrola (0,2%).

Amb la finalitat d’efectuar la compra dels actius de les entitats rescatades, com Bankia, Catalunya Banc, NCG Banco o Banco de Valencia; la Sareb va rebre un préstec de la Unió Europea de més de 50.000 milions d’euros. En total, va adquirir 200.000 actius per 50.781 milions d’euros, un valor fixat pel Banc d’Espanya després d’aplicar un descompte mitjà del 63%; i amb un horitzó temporal de quinze anys per a la seua liquidació. Un 20% de la quantitat es va destinar a l’adquisició de 14.952 solars per a edificar i de 87.972 habitatges –procedents de desnonaments, principalment–, alguns sense llogar i altres en règim de lloguer; mentre que el 80% restant es va destinar a la compra de préstecs i crèdits a promotors en mans de les entitats financeres que havien fet fallida. Aquests, a més a més, posseïen carteres d’habitatges o sòl com a garantia. Per tant, va adquirir una quantitat ingent d’immobles que hui dia la Sareb encara no ha fet pública.

Un cop comprats, els havia de revendre a altres entitats o fons d’inversió, però es podria executar la venda a un preu molt menor del que s’havia pagat. Tal com explica Manuel Gabarre, advocat i membre de l’Observatori contra els delictes econòmics, al llibre Tocar fons: la mà invisible darrere de la pujada del lloguer, des d’un principi, la Sareb es va concebre com a un negoci dispendiós, amb l’únic objectiu de finançar les pèrdues i augmentar els beneficis i el patrimoni immobiliari dels fons d’inversió. Per això, conscients que el destí de l’entitat serà la fallida, les autoritats europees van obligar les espanyoles a avalar el deute, i es van aprovar tota classe d’avantatges fiscals per als compradors.

L’arribada dels fons d’inversió

En els seus orígens, encara que la Sareb era la propietària dels actius comprats a entitats i caixes d’estalvis, aquestes eren les encarregades de la seua gestió; un model que, en l’any 2014, es va abandonar amb l’entrada de quatre intermediàries. A finals d’aquest any, mitjançant un concurs, la Sareb va adjudicar el servei d’administració, gestió i venda d’una part dels seus actius a quatre immobiliàries –anomenades servicers—: Haya Real Estate, del fons d’inversió Cerberus; Altamira Asset Management, del Banco Santander; Servihabitat, de CaixaBank; i Solvia, qui gestionava els actius del Banc Sabadell. La prestació d’aquests serveis es desenvoluparia en un període de cinc a set anys. Per tant, el venciment dels contractes es produiria entre 2019 i 2021.

La immobiliària de Cerberus va rebre la gestió de 52.000 préstecs relacionats amb el sector immobiliari. Aquests procedien dels béns de Bankia, que prèviament havien sigut adquirits per la Sareb per 18.000 milions d’euros, i suposaven el 40% del valor total dels actius del banc dolent. Per darrere de Blackstone, Cerberus és un dels principals compradors de totxo de la banca espanyola. A través de la immobiliària Haya, on un dels fills de l’expresident José María Aznar ocupa el càrrec de conseller, gestiona la immobiliària de Bankia, actius de Cajamar, Liberbank, Santander, BBVA i del Banc de Sabadell. En total, té a les seues mans 15.874 habitatges al conjunt de l’Estat espanyol, la majoria ubicats a Catalunya i al País Valencià.

La cartera adjudicada a Altamira estava formada per 44.000 immobles i préstecs originats per Catalunya Caixa, Banco Mare Nostrum (BMN) i Caja3, i pels quals la Sareb havia desemborsat 14.000 milions. Des de juny de 2017, el 85% d’Altamira pertany a DoBank, entitat creada pel fons d’inversió estatunidenc Fortress, el qual, en febrer de 2017, va ser adquirit per SoftBank Group, una empresa japonesa de telecomunicacions, finances, màrqueting i altres negocis. El seu propietari és Masayoshi Son, qui, entre altres mercantils, gestiona Yahoo! Japan Corporation, de la companyia estatunidenca Yahoo i SoftBank.

Per les mans de la comercialitzadora Solvia passaren 42.900 actius, procedents de Bankia, Banco Gallego i Banco Ceiss i valorats en 7.000 milions. El passat mes d’abril, el fons d’inversió Intrum va tancar l’adquisició d’un 80% de Solvia, mentre que el 20% restant va continuar en mans del Banc Sabadell. Mesos més tard, en setembre de 2020, l’entitat financera va completar la transmissió del 100% del capital social de la seua promotora, SDIN Residencial —actualment Culmia— i un conjunt d’actius immobiliaris a Oaktree Capital Management, una empresa de capital de risc amb seu a Nova York. De la mateixa manera que Cerberus, Oaktree no només es dedica a adquirir i vendre participacions, sinó que també fa negoci amb el deute de les empreses en dificultats que adquireix.

Per últim, la cartera de Servihabitat va constar de 30.300 immobles i préstecs de NGC Banco, Liberbank i Banco de Valencia, valorats en 9.200 milions d’euros. Aquesta immobiliària pertany a la societat Coral Homes, la qual està participada, en un 80%, pel fons d’inversió estatunidenc Lone Star –que compta amb una vintena de fons d’inversió, els quals sumen un capital de més de 70.000 milions de dòlars–, i en un 20% per CaixaBank, qui també aglutina participacions en Gas Natural, Telefónica, Abertis, PortAventura Wolrd i en la banca internacional.

Recentment, s’ha aconseguit que el ‘banc dolent’ renove els contractes de lloguer de 245 famílies dels municipis de Torrent i Alfafar

Moltes famílies mai havien sentit parlar d’aquestes immobiliàries i fons d’inversió fins que van descobrir que el futur del seu sostre estava en mans d’alguna d’elles. Al barri d’Orriols de València, Ana Bermúdez, qui només cobra 115 euros d’atur al mes; i els seus dos fills, de 15 i 8 anys; estaven en procés de negociació amb la Sareb per a regularitzar la seua situació habitacional mitjançant un lloguer social, però en els darrers mesos, l’entitat ha canviat de parer i ha accelerat els tràmits per expulsar-los. En una situació semblant es troben fins a setze famílies del barri del Cabanyal de València, cinc de les quals, junt amb el suport d’Espai Veïnal del Cabanyal, van decidir alliberar un bloc de la Sareb situat al carrer de la Reina, “com a única opció per no quedar-se al carrer”. Ara, exigeixen l’adquisició de l’immoble –que feia anys que estava en desús– per part de l’administració pública, per mitjà del decret 6/2020 per a l’ampliació del parc d’habitatge públic; així com la regularització de la seua situació habitacional amb un lloguer social de llarga durada.

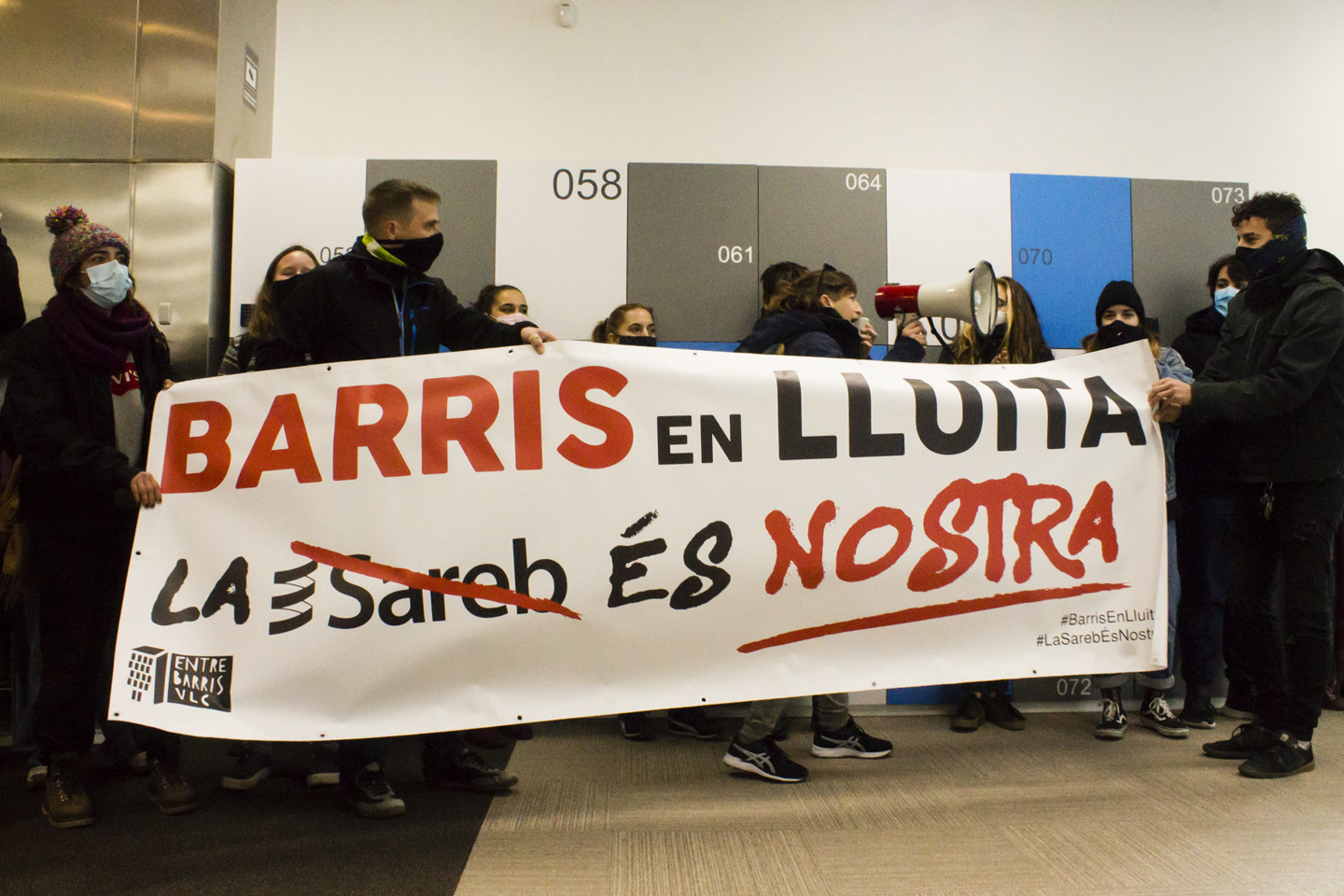

El passat 15 de gener, famílies i activistes del moviment en defensa de l’habitatge, organitzades per mitjà d’EntreBarris –una xarxa de col·lectius i associacions veïnals de diversos barris de València–, van ocupar la seu d’Haya Real Estate a l’avinguda Cardenal Benlloch per a reclamar l’aturada de tots els desnonaments, la retirada dels procediments judicials oberts, la tramitació d’un lloguer assequible per a les afectades i la designació d’un interlocutor vàlid per negociar. Però, de moment, encara no s’ha arribat a cap acord per als diferents casos denunciats públicament per EntreBarris. La Conselleria d’Habitatge –que està treballant en l’elaboració d’una base de dades sobre el nombre de pisos buits que la Sareb posseeix al País Valencià– ha assegurat que està negociant amb la direcció de Responsabilitat Social de la Sareb per a facilitar una alternativa a les famílies afectades. Recentment, s’ha aconseguit que el banc dolent renove els contractes de lloguer de 245 famílies dels municipis de Torrent i Alfafar, així com la retirada de les denúncies interposades contra vint famílies de Riba-roja de Túria, els contractes de lloguer de les quals vencen pròximament.

Les socimis, un agent més en el negoci de l’habitatge

Les societats cotitzades anònimes d’inversió en el mercat immobiliari (socimis) són l’últim invent del capitalisme per fer negoci amb l’habitatge. S’encarreguen de llogar i vendre immobles, però per a fer-ho, disposen de tota una sèrie de privilegis, que comencen amb l’exempció del pagament d’impostos pels beneficis que obtenen per la seua activitat. Açò els suposa guanyar un 25% més que qualsevol altra societat d’altre àmbit. El lobby financer European Property Real Estate Association (EPRA) va ser qui va pressionar als diferents governs per beneficiar als grans propietaris immobiliaris amb l’aprovació d’aquesta regulació, que va suposar el tret de sortida perquè fons i immobiliàries adoptaren aquesta forma legal. Va ser el cas, per exemple, de Merlin Properties, fundada per antics executius del Deutsche Bank i cotitzada en l’IBEX-35.

En l’any 2017, la Sareb es va sumar al mateix carro, amb la creació de la socimi Témpore Properties, qui va començar a gestionar 2.249 habitatges en règim de lloguer a Catalunya, el País Valencià, les Illes, la Comunitat de Madrid, Castella la Manxa, Múrcia i Andalusia, principalment. En la seua estratègia de venda d’immobles a fons d’inversió, en juliol de 2019, la Sareb va acordar la venda del 75% de Témpore al fons Texas Pacific Group Real Estate Partners, per mitjà de Témpore Holdings SCSp, una societat creada ad hoc i radicada a Luxemburg, un país que serveix de paradís fiscal a unes 55.000 societats, segons una recent investigació de diversos mitjans internacionals. Algunes de les empreses que apareixen en la llista són Amazon, KFC o Louis Vuitton.

La Sareb, a punt de fer fallida

En l’any 2012, Luis de Guindos va assegurar que la creació del banc dolent no li costaria “ni un euro” a la ciutadania. La realitat, però, és que la Sareb no ha deixat de perdre diners des de la seua constitució –en l’any 2019, va registrar pèrdues de 947 milions d’euros, el que suposa un increment del 7,85% respecte als 878 milions d’euros de 2018. L’últim tancament econòmic del FROB, com cada any, també ha sigut negatiu, de manera que ja s’han donat per perduts els 2.160 milions d’euros públics que el FROB va injectar a la Sareb.

Segons preveu Gabarre, la fallida de la Sareb es produirà en els pròxims anys, quan a l’entitat ja no li queden actius per vendre i la Unió Europea execute l’aval que va prestar l’Estat espanyol. Per tant, qui finalment pagarà l’estafa serà la ciutadania, la gran perjudicada. Ha hagut de fer front al dèficit d’habitatge públic –en part, a causa de malvendre els habitatges de la Sareb a fons d’inversió–, així com a la pujada exponencial del preu de lloguer. A Barcelona, l’any 2011, el preu mitjà del lloguer se situava en 753 euros al mes, mentre que en el tercer trimestre de 2020, la població destinava al lloguer 979 euros mensuals. A València, segons un informe elaborat en el marc del Pla estratègic d’habitatge elaborat per l’Ajuntament de València l’any 2016, els pisos amb un cost inferior als 450 euros van disminuir de 2.093, en l’any 2014, fins a 233, en gener de 2017. Davant aquesta crisi d’habitatge, la Plataforma d’Afectades per la Hipoteca, exigeix “recuperar el que és nostre”, mitjançant la nacionalització de la Sareb per a posar els seus habitatges per llogar a preus assequibles.